อิสรภาพทางการเงิน เป็นคำฮิตที่เรามักจะได้ยินกันอยู่บ่อยๆ แท้จริงแล้วมันคืออะไรกันแน่และมีอยู่จริงไหม ขอสรุปเป็นประโยคสั้นๆ ให้เข้าใจง่ายดังนี้ครับ

อิสระทางการเงินคือ การได้เงินมาโดยที่เราไม่ต้องทำงานให้ได้เงินในรูปแบบ Active Income เพียงอย่างเดียวแต่เป็นการสร้างรายได้แบบ Passive Income โดยเป็นรายได้อีกทางหนึ่งจากดอกเบี้ยเงินฝาก เงินปันผล ผลตอบแทนจากการลงทุน ค่าเช่า เป็นต้น โดยเราไม่ต้องกังวลเรื่องรายได้ที่ไม่พอหรือค่าใช้จ่ายเรื่องไร้สาระ แต่ก่อนจะไปถึงจุดนั้นมาดูว่าต้องทำยังไงบ้างเพื่อให้มีอิสระทางการเงินกัน

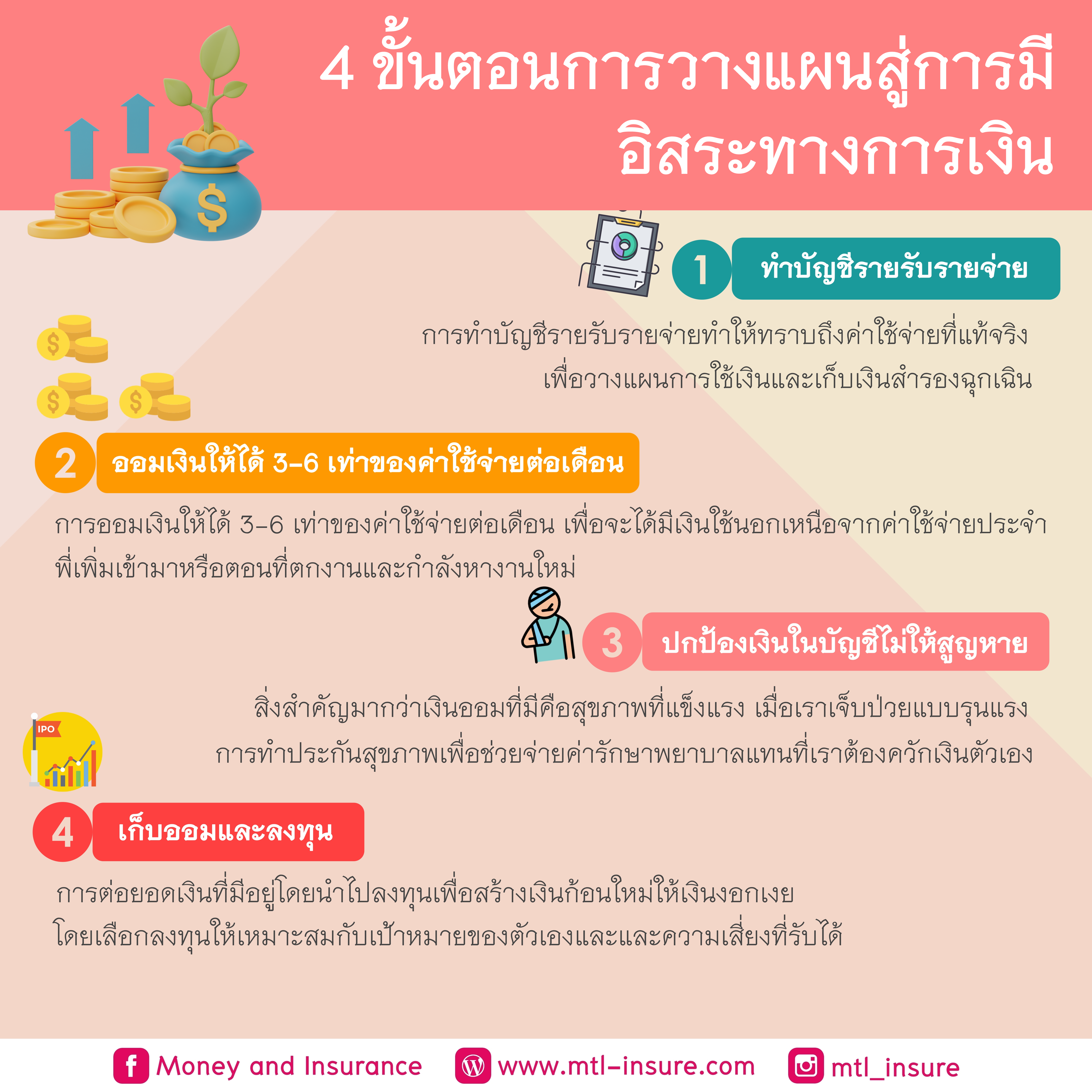

ทำบัญชีรายรับรายจ่าย

การทำบัญชีรายรับรายจ่ายเป็

เหตุผลที่ต้องทำเพราะ เราจะได้ประมาณการได้ว่า แต่ละเดือนเรามีรายได้จากที

ออมเงินให้ได้ 6 เท่าของค่าใช้จ่าย

ขอย้ำอีกครั้งว่าการมีอิสระ

เหตุผลที่ต้องทำเพราะเมื่อเ

ปกป้องเงินในบัญชีไม่ให้สูญ

ข้อนี้เป็นอีกขั้นตอนที่สำค

เหตุผลที่ต้องทำก็เพราะ ป้องกันไม่ให้เงินที่เราเก็

เก็บออมและลงทุน

หลังจากทราบค่าใช้จ่ายต่อเด

นอกจากนี้ก็อย่าพึ่งคิดว่าไ

รับผลตอบแทนจากการลงทุน

สุดท้ายเมื่อเราวางแผนครบทุ